Dienstunfähigkeitsversicherung für Lehrer

Die Dienstunfähigkeitsversicherung gehört mit zu den existentiellen Versicherungen und wird sogar vom Staat empfohlen. Solltest Du Deinen Beruf als Lehrer aus gesundheitlichen Gründen nicht mehr ausüben können (bzw. zu weniger als 50%), so zahlt Dir die Versicherung die beim Vertragsabschluss vereinbare Rente, welche Du damals selbst festgelegt hast. Sie ist deshalb so wichtig, da im Fall einer Dienstunfähigkeit die staatliche Unterstützung nicht ausreichend ist und Du so schnell in finanzielle Schwierigkeiten geraten kannst. Je früher Du die Versicherung abschießt, desto günstiger ist diese in der Regel.

Das Wichtigste im Überblick

- Die Versicherung gehört zu den existentiellen Versicherungen.

- Lehrer werden überdurchschnittlich oft dienstunfähig.

- Die Versicherung sollte so früh wie möglich abgeschlossen werden.

- Die Rentenhöhe und Laufzeit musst Du selbst bestimmen.

- Die Kosten sind u.a. abhängig von Laufzeit und Rentenhöhe.

- Es findet eine schriftliche Gesundheitsprüfung statt.

Inhaltsverzeichnis

- Ist eine Dienstunfähigkeitsversicherung für Lehrer sinnvoll?

- Gründe für die Dienstunfähigkeit bei Lehrern

- Die Versorgungslücke bei Dienstunfähigkeit bei Lehrern

- Einflussfaktoren auf die Höhe der Kosten

- Die Kosten einer Dienstunfähigkeitsversicherung

- Kostenloser Tarifvergleich

- Die Gesundheitsprüfung bei der Dienstunfähigkeitsversicherung

- Die echte Klausel bei der Dienstunfähigkeitsversicherung für Lehrer

- So gehst Du beim Abschluss einer Dienstunfähigkeitsversicherung vor

- Checkliste Dienstunfähigkeitsversicherung

- Häufig gestellte Fragen zur Dienstunfähigkeitsversicherung (FAQ)

Ist eine Dienstunfähigkeitsversicherung für Lehrer sinnvoll?

Es stellt sich weniger die Frage, „ob“ eine Dienstunfähigkeitsversicherung für Dich als LehrerIn bzw. ReferendarIn sinnvoll ist, sondern viel mehr „welche“. Denn solltest Du einmal dienstunfähig werden, so erhältst Du in diesem Fall gar keine staatlichen Leistungen oder nur einen gewissen Anteil von Deinem bisherigen Gehalt. Diese Versorgungslücke solltest Du unbedingt mit einer entsprechenden Dienstunfähigkeitsversicherung schließen.

- Im Schnitt werden über 30% aller Lehrer dienstunfähig geschrieben. Es besteht ein besonderes hohes Risiko.

- Im Falle einer Dienstunfähigkeit erhältst Du als Lehrer schlimmstenfalls gar keine staatlichen Leistungen.

- Eine Dienstunfähigkeitsversicherung zahlt Dir dann eine monatliche Rente und fängt Dich finanziell auf.

- Die Versicherung solltest du möglichst im jungen Alter abschließen, da sie hier deutlich günstiger ist.

- Du musst als verbeamteter Lehrer unbedingt auf die „echte“ Dienstunfähigkeits-Klausel im Vertrag achten.

UNABHÄNGIG & UNVERBINDLICH

Kostenloser Vergleich

Lasse Dir jetzt kostenlos eine Übersicht mit den besten und günstigsten Angeboten erstellen.

Gründe für die Dienstunfähigkeit bei Lehrern

Unruhe in der Schulklasse, Planung des Unterrichts für den nächsten Schultag, Korrektur von Klassenarbeiten, pädagogischer Bildungsauftrag, große Verantwortung, Rechtfertigungen vor dem Schuldirektor und Helikoptereltern – Lehrkräfte besitzen eine besonders hohe Wahrscheinlichkeit, dienstunfähig zu werden. Die folgende Statistik zeigt Dir, welches die häufigsten Gründe für das Ausscheiden aus dem Dienst sind.

Lehrer haben ein besonders hohes Risiko dienstunfähig zu werden

Unterschiedlichen Studien zur Folge, sind Nervenkrankheiten eine der häufigsten Gründe für die Dienstunfähigkeit. Lehrer sind berufsbedingt besonders großem Stress ausgesetzt, sodass das Risiko für eine Dienstunfähigkeit deutlich erhöht ist. Dies macht es noch umso wichtiger, dass Du bereits frühzeitig eine solche Versicherung abschließt.

Dabei solltest Du ausschließlich TOP-Anbieter mit TOP-Tarifen in die engere Auswahl nehmen. Denn die im Zweifel günstigste Versicherung hilft Dir nicht weiter, wenn Sie im Fall einer Dienstunfähigkeit nicht oder nicht ausreichend leistet. Hier ist es besonders wichtig, die Bewertungen großer Analysehäuser mit in die Auswahl einzubeziehen.

Die Versorgungslücke bei Dienstunfähigkeit bei Lehrern

Anhand eines Beispiels zeigen wir Dir einmal die Versorgungslücke im Fall einer Dienstunfähigkeit bei einer verbeamteten Lehrerin auf. Das bisherige monatliche Einkommen lag bei 3.000€ (netto). Aufgrund einer Dienstunfähigkeit erhält sie nun ein Ruhegehalt (vom Dienstherrn) in Höhe von 1.700€ (netto). Die Differenz zum ursprünglichen Netto-Gehalt ist die Versorgungslücke und beträgt 1.300 Euro (netto). Da das Ruhegehalt oftmals nicht zum Leben ausreicht, sollte die Versorgungslücke unbedingt durch eine Dienstunfähigkeitsversicherung geschlossen werden.

Beamte auf Widerruf

Beamte auf Widerruf werden bei krankheitsbedingter Dienstunfähigkeit entlassen und in der gesetzlichen Rentenversicherung nachversichert. Sie erhalten keinerlei Leistungen des Dienstherren.Beamte auf Probe

Auch Beamte auf Probe werden bei krankheitsbedingter Dienstunfähigkeit entlassen und in der gesetzlichen Rentenversicherung nachversichert. Sie erhalten ebenfalls keinerlei Leistungen des Dienstherren.Beamte auf Lebenszeit

Bei krankheitsbedingter Dienstunfähigkeit und nach einer Wartezeit von 5 Jahren, erhält der verbeamtete Lehrer ein Ruhegehalt, welches von der geleisteten Dienstzeit abhängt und sich jährlich steigert.

KOMPETENT & TRANSPARENT

Persönliche Beratung

Wir beraten Dich gerne – und das unverbindlich und kostenlos. Komme jetzt auf uns zu!

Einflussfaktoren auf die Höhe der Kosten

Die monatlichen Beiträge für eine Dienstunfähigkeitsversicherung setzen sich aus mehreren Faktoren zusammen. Diese einzelnen Variablen werden von den verschiedenen Versicherern jeweils unterschiedlich bewertet. Alleine aus diesem Grund lohnt es sich immer ein Vergleich.

Rentenhöhe

Wie hoch die monatliche Rente im Falle einer Dienstunfähigkeit sein soll, kannst Du selbst bestimmen. Diese wirkt sich auf die Höhe der monatlichen Beiträge aus. Je höher die Rente, desto höher auch die Kosten.Laufzeit

Die Wahrscheinlichkeit einer Dienstunfähigkeit steigt mit zunehmendem Alter. Daher gilt: Je kürzer die Laufzeit, desto günstiger die monatlichen Beiträge. Die Laufzeit in Deinem Vertrag bestimmst Du übrigens selbst.Gesundheitszustand

Die Versicherer kalkulieren die Wahrscheinlichkeit einer Dienstunfähigkeit. Daher führen sie eine schriftliche Gesundheitsprüfung bei Dir durch. Grob gilt: Je gesunder Du bist, desto geringer die Kosten.Eintrittsalter

Die Tatsache, dass in jungen Jahren eine geringere Wahrscheinlichkeit für eine Dienstunfähigkeit vorliegt, führt in der Regel zu deutlich niedrigeren Beiträgen. Ein frühes Eintrittsalter ist somit von großem Vorteil.Risikozuschläge

Bei bestimmten Vorerkrankungen verlangen die Versicherer einen Mehrbeitrag oder schließen ein bestimmtes Risiko gegebenenfalls sogar komplett aus. Hier ist die Gesundheitsprüfung entscheidend.Beruf

Die unterschiedlichen Berufe werden in verschiedene Risikogruppen eingestuft. So zahlen Lehrer in der Regel weniger als Dachdecker, jedoch mehr als Bürokaufleute. Hierauf hast Du jedoch kaum Einfluss.

Wahrscheinlich dienstunfähig

Etwa jeder zehnte Lehrer wird dienstunfähig. Das hört sich vielleicht nicht viel an. Aber stünden in Deiner Straße 10 Häuser und Du wüsstest, dass eines dieser Häuser in den nächsten Jahrzehnten abbrennen wird – würdest Du Dich nicht dagegen versichern?Die Kosten einer Dienstunfähigkeitsversicherung

Die monatlichen Kosten für eine Dienstunfähigkeitsversicherung hängen von verschiedenen Einflussfaktoren ab und unterscheiden sich zusätzlich noch je Anbieter. Aus disem Grund gibt es keine Pauschalpreise und die Kosten müssen immer individuell bei den Versicherungen mit dem Profil der Person erfragt werden. Beispielhaft haben wir drei Lehrer mit unterschiedlichen Profilen gewählt und die dazugehörigen Kosten errechnet.

Kosten Dienstunfähigkeitsversicherung

Eine Beispielrechnung mit Kosten für eine Dienstunfähigkeitsversicherung für Lehrer

| Marie K. | Frank B. | Steffi M. | |

|---|---|---|---|

| Tarif | |||

| Schulform | Grundschule | Gymnasium | Realschule |

| Alter | 26 Jahre | 31 Jahre | 34 Jahre |

| Einkommen | 2.800 € | 3.000 € | 3.100 € |

| Laufzeit | bis 63 Jahre | bis 67 Jahre | bis 65 Jahre |

| DU-Rente | 1.000 € | 1.100 € | 1.200 € |

| DU-Klausel | vorhanden | vorhanden | vorhanden |

| Monatliche Kosten | 34,82 € | 49,24 € | 60,55 € |

Individuelle Beitragsberechnung

- Keine Versicherung bietet Pauschalpreise an.

- Rentenhöhe und Laufzeit können selbst bestimmt werden.

- Gesunde Personen zahlen meist weniger.

- Jede Versicherung berechnet die Preise anders.

Kostenloser Vergleich

Wir vergleichen für dich kostenlos! Gib uns dafür einfach einen groben Überblick zu deiner Person und wir lassen dir eine Übersicht mit den besten Angeboten per E-Mail zukommen. Und das unverbindlich und kostenlos!

Der Tarifvergleich ist komplett kostenlos und unverbindlich.

Wir vergleichen die besten Tarife von allen Anbietern.

Deine Daten werden absolut vertraulich von uns behandelt.

Die Gesundheitsprüfung bei der Dienstunfähigkeitsversicherung

Anders als bei den meisten anderen Versicherungen, musst Du Dich bei der Dienstunfähigkeitsversicherung einer schriftlichen Gesundheitsprüfung unterziehen. Dass bedeutet, dass Du Deine Krankenakte zusammentragen und den Versicherungen vorlegen musst. Diese entscheiden dann, ob sie Dich aufgrund Deiner gesundheitlichen Vorgeschichte überhaupt aufnehmen, ob es Risikozuschläge gibt oder Du im schlimmsten Fall sogar abgelehnt wirst.

Da schon Kleinigkeiten wie eine Pollenallergie zu Risikozuschlägen oder Ablehungen führen können, sollten immer mehrere Versicherer verglichen werden. Denn vielleicht sieht eine andere Versicherung eine Pollenallergie in ihrer Bewertung gar nicht als kritisch an und versichert Dich ganz normal ohne Risikozuschlag. Aus diesem Grund sollten immer anonyme Voranfragen bei den Anbietern gestellt werden, um eine erste Einschätzung zu erhalten.

Hier solltest Du Dich auf jeden Fall von einem unabhängigen Fachmann beraten lassen, welcher Dich bei den sogenanten Risikoprüfungen unterstützt und einen sehr guten Tarif empfehlen kann.

- Eine schmale Krankenakte wirkt sich positiv auf die Kosten aus.

- Deine Krankenakte musst Du bei den Versicherern zur Prüfung einreichen.

- Stelle anonyme Voranfragen, um Mehrkosten zu vermeiden.

Die echte Klausel bei der Dienstunfähigkeitsversicherung für Lehrer

Angestellte Lehrer schließen eine sogenannte Berufsunfähigkeitsversicherung ab. Können diese zu 50% ihren Beruf über sechs Monate hinweg nicht ausüben, so zahlt die Versicherung. Wenn Du eine solche Versicherung abschließt, solltest Du unbedingt darauf achten, dass die sogenannte „echte“ Dienstunfähigkeitsklausel bzw. Beamtenklausel im Vertrag inbegriffen ist – auch wenn Du vielleicht jetzt noch nicht verbeamtet bist (es aber später natürlich werden könntest). Diese Klausel hat den großen Vorteil, dass Lehrer im öffentlichen Dienst neben dem Ruhegehalt noch zusätzlich eine Dienstunfähigkeitsrente beziehen können. Zwar ist auch hier ein ärztliches Attest notwendig, jedoch werden keine Informationen über den Grad sowie die Dauer der Einschränkung verlangt. Die Versicherung zahlt hier in der Regel bereits bei der Bescheinigung der Dienstunfähigkeit durch den Dienstherren.

Richtige Klausel

„…Bei einem Beamten des öffentlichen Dienstes gilt die Versetzung in den Ruhestand wegen allgemeiner Dienstunfähigkeit oder die Entlassung wegen allgemeiner Dienstunfähigkeit als Berufsunfähigkeit…“Falsche Klausel

„…Wird ein Beamter wegen allgemeiner Dienstunfähigkeit in den vorzeitigen Ruhestand versetzt, beurteilt sich die Berufsunfähigkeit des Beamten nach der Anwendung der allgemeinen Absätze…“

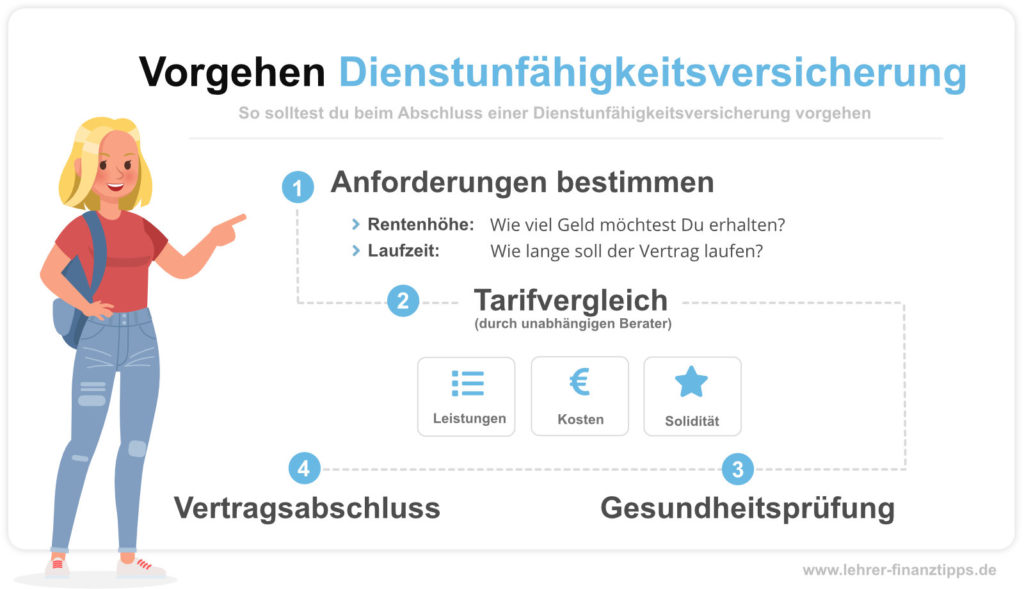

So gehst Du beim Abschluss einer Dienstunfähigkeitsversicherung vor

Der Abschluss einer Dienstunfähigkeitsversicherung ist mit ein wenig mehr Aufwand als bei anderen Versicherungen verbunden. Eine Dienstunfähigkeitsversicherung schließt Du in der Regel nur einmal im Leben ab, so dass Du neben günstigen Beiträgen auch auf sehr gute und umfangreiche Leistungen achten solltest. Aus diesem Grund ist es absolut sinnvoll, Dich von einem unabhängigen Fachmann beraten zu lassen.

Anforderungen bestimmen

Prüfe die Höhe Deiner Versorgungslücke und ermittle Deinen zusätzlichen Bedarf im Falle einer Dienstunfähigkeit. Lege außerdem die Laufzeit Deiner Versicherung fest, idealereweise bis zum 65.-67. Lebensjahr.Tarife vergleichen

Anschließend solltest du die verschiedenen Tarife am Markt vergleichen. Hier solltest du unbedingt auf einen unabhängigen Berater zurückgreifen, der sich mit dem Kleingedruckten auskennt.Voranfragen stellen

Stelle anschließend mit Deiner Krankenakte anonyme Voranfragen bei den einzelnen Versicherern und lasse Dir verschiedene Angebote unverbindlich zukommen. Dies sollte ebenfalls dein Berater vornehmen.Versicherung abschließen

Wähle abschließend einen Versicherer aus, der dir sowohl einen guten Preis als auch die optimalen Leistungen bietet und schließe die Dienstunfähigkeitsversicherung ab.

Checkliste Dienstunfähigkeitsversicherung

- Die Dienstunfähigkeitsversicherung gehört mit zu den wichtigsten Versicherungen überhaupt. Sie schließt die Versorgungslücke im Fall einer Dienstunfähigkeit und sichert dich finanziell ab.

- Um die Kosten möglichst gering zu halten, solltest Du die Versicherung so früh wie möglich abschließen.

- Neben dem Eintrittsalter, wirken sich vor allem Dein Gesundheitszustand, Rentenhöhe und Laufzeit auf die Kosten aus.

- Die Laufzeit und Rentenhöhe kannst Du selbst bestimmen. Diese ermittelst Du auf Basis Deiner Versorgungslücke und wie lange Du eine Absicherung wünscht.

- Achte beim Abschluss des Vertrages unbedingt auf die sehr wichtige „echte“ Dienstunfähigkeits-Klausel.

- Lasse Dich von einem unabhängigen Berater unterstützen, um das wirklich beste Angebot zum günstigen Preis zu erhalten.

Häufig gestellte Fragen zur Dienstunfähigkeitsversicherung (FAQ)

Das könnte dich auch interessieren

Vereinbare jetzt ganz einfach einen Termin zur Online-Beratung. Du benötigst dafür lediglich Deinen Computer.

- Komplett Transparent mit Bildschirmübertragung

- Direkter Einblick in unsere Vergleichsprogramme

- Die Beratung ist kostenlos, unabhängig und unverbindlich

Pingback: Warum ist eine Dienstunfähigkeitsversicherung sinnvoll? - Tipps und Infos